Los ETPs (Exchange Traded Products) son productos cotizados, tal como las acciones de empresas. Su lanzamiento responde al objetivo de replicar los rendimientos de un activo subyacente y generar utilidades, pero con una serie de ventajas en cuanto a su estructura, liquidez y capacidad de distribución de la estrategia inversora.

Estos productos han experimentado un crecimiento exponencial en menos de una década; a medida que los inversores han identificado su utilidad para sortear los retos exigidos en el mundo financiero actual. Desde FlexFunds, empresa líder en la creación y lanzamiento de vehículos de inversión, analizamos las tendencias clave que guían el mercado de ETPs en 2022.

Cómo se encuentra el mercado de ETPs en 2022

Los ETPs siguen estando en el radar de los inversores que buscan nuevas opciones para ampliar su portafolio. Actualmente nos encontramos en un momento en el que la competencia en los mercados financieros está impulsando la innovación; y este tipo de productos proporciona soluciones para ello.

Así pues, según la firma de consultoría e investigación independiente ETFGI1, el mercado de ETP, incluyendo los fondos de inversión cotizados (ETF, en inglés), han acumulado un total de US$ 43,42 billones de entradas netas desde el 1 de enero hasta el 30 de abril de 2022.

Según ETFGI, las entradas netas acumuladas en los últimos 12 meses (desde el 30 de abril de 2021 hasta el 30 de abril de 2022) ascienden a un total US$ 122,70 billones.

Abril de 2022 supone el vigésimo quinto mes consecutivo con entradas netas. Con lo cual, podemos afirmar que el mercado de productos cotizados continúa al alza.

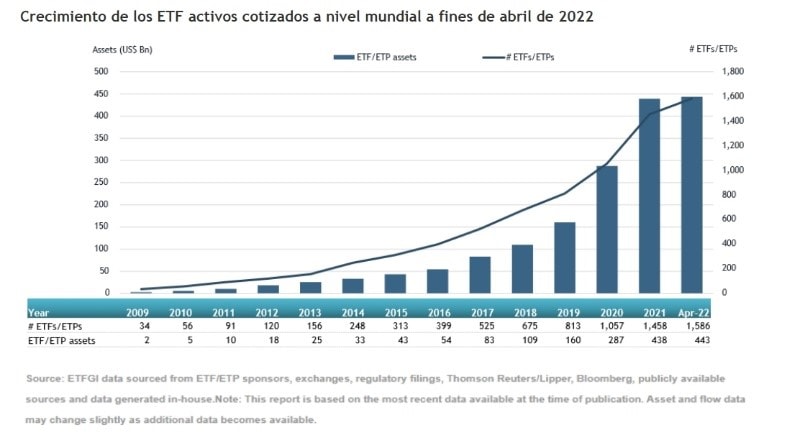

Como se observa en el gráfico siguiente, durante los últimos años, los productos cotizados han experimentado un gran crecimiento. A finales de abril de 2022 es posible contabilizar 1.586 ETFs/ETPs listados, con un volumen total de activos por valor de US$ 443 mil millones.

En este sentido, cabe mencionar como la firma suiza SIX Group2 destaca que la demanda de oportunidades de inversión “también se refleja en la expansión de los productos financieros por parte de los emisores”.

¿Cuáles son las tendencias clave para crecimiento de los ETPs?

¿A qué se debe el éxito de los Exchange Traded Products (ETPs)? Básicamente, se trata de una de las soluciones más eficientes para estructurar vehículos de inversión.

Dadas las condiciones actuales, existen unas marcadas tendencias inversoras que serán clave para el desarrollo de los productos cotizados.

Mayor exposición a activos alternativos

Los grandes patrimonios están aumentando su exposición a los activos alternativos, con fines de maximizar sus rendimientos y diversificar su portafolio.

Concretamente, los segmentos que representan esta tendencia son los siguientes:

- Capital riesgo (Private Equity).

- Deuda privada.

- Fondos de inversión inmobiliarios.

- Energías Renovables.

- Infraestructuras.

Las inversiones alternativas tratan de aprovechar las ineficiencias que puedan darse en los mercados financieros. En una época marcada por un conflicto bélico (invasión de Ucrania por parte de Rusia) y alta inflación, no resulta extraño que los clientes de banca privada se decanten por estrategias de descorrelación, con capacidad de obtener rentabilidades extraordinarias.

Normalmente, los activos reales, como los bienes raíces o las inversiones en infraestructura, ofrecen un refugio ante las subidas inflacionarias y la volatilidad de los mercados.

Además, en términos generales, las inversiones alternativas tienen como ventaja el hecho de proporcionar flujos de caja estables y crecientes, con una competencia limitada y con altas barrera de entrada.

No obstante, si hay algo por lo que se caracteriza la inversión alternativa es por su falta de liquidez y dificultad para encontrar la infraestructura adecuada que permita su distribución. Por ello, los ETPs se presentan como una de las claves para su desarrollo.

Renta variable e inversiones sostenibles

Al margen de las inversiones alternativas, la renta variable también ocupa un lugar importante en el lanzamiento de productos cotizados.

A propósito de esto, un artículo del especialista de Natixis Investment Managers, Nicholas J. Elward3, indica que “el aumento de la volatilidad del mercado está llevando a algunos inversores a buscar ETFs gestionados activamente. La razón es que esperan que los gestores sean capaces de mitigar la volatilidad y el riesgo a la baja”.

No obstante, Mary Hagerman (gestora y asesora de inversiones de Raymon James) afirma que las inversiones en empresas que adoptan criterios medioambientales, sociales y de gobierno corporativo (ESG, por sus siglas en inglés), seguirán generando interés. Cabría esperar un crecimiento de vehículos de inversión relacionados con esta temática.

Lo cierto es que la inversión sostenible ya está considerada como un cambio de conducta por parte de los inversores y no una simple moda. Esto se debe a varios motivos:

- Las fuentes de energía alternativas son competitivas.

- Se espera una creciente demanda de energía de cara al año 2040 (según la Agencia Internacional de Energía).

- Se encuentra apoyada por los poderes públicos (en base a los compromisos adquiridos en el Acuerdo de París).

- Existe una mayor conciencia por parte de todos los agentes sociales para cambiar el paradigma hacia una economía más verde.

Las criptomonedas han irrumpido en el mundo de los ETPs

El informe divulgado por Natixis Investment Managers también proyecta que se sigan afianzando los ETFs de criptomonedas después de que, a finales de octubre de 2021, ProShares Bitcoin Strategy lanzara el primero de su tipo en EE. UU.

Este ETF, el cual replica el desempeño de los contratos de futuros de Bitcoin, pero no invierte directamente en la criptomoneda, abrió el camino para que más fondos de inversión cotizados en bolsa sean lanzados. Un ejemplo de ello es la creación del Valkyrie Bitcoin Strategy

En este sentido, tal y como informa SIX Group4, desde el comienzo de 2022 hasta el 2 de mayo, en el mercado SIX Swiss Exchange han sido creados 69 ETPs relacionados con los criptoactivos. En total ya son unos 161 cripto ETPs disponibles en este mercado.

En relación con esto, el fundador y director ejecutivo de ETF Trends, Tom Lydon, manifestó que “los asesores financieros buscan cada vez más exposición a activos alternativos y el interés en las criptomonedas está aumentando”.

Los propios inversores impulsan el crecimiento de los productos cotizados

La entidad de gestión de activos más grande del mundo en volumen de patrimonio, BlackRock5, destaca que los productos negociados en bolsa, y en especial los ETF, tienen la oportunidad de ganar más terreno gracias a que “se utilizan cada vez más en carteras para buscar resultados que difieran del mercado en general”.

A su vez, se está generando una “transformación en el modelo de negocio del asesoramiento financiero” y “una evolución en la forma en que el comercio de bonos tiende a favorecer a los ETF para un acceso eficiente al mercado”.

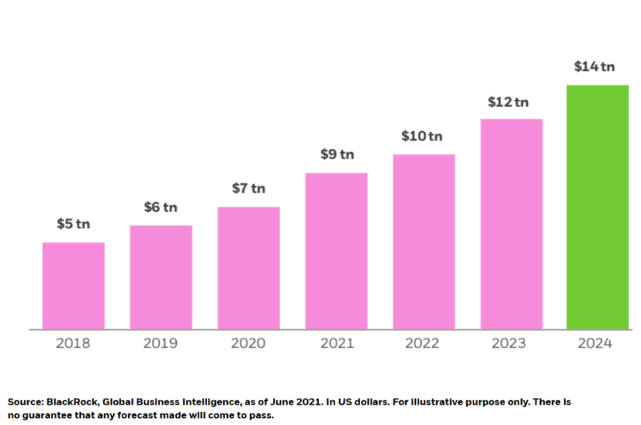

BlackRock, pronostica que los inversores van a aumentar la adopción de estos instrumentos, aunque estos seguirán siendo “sensibles a los costes” y por ello exigirán más que nunca calidad, llevando los activos globales de ETF a US$14 billones para el cierre de 2024. La siguiente gráfica muestra el crecimiento probable de los activos de los ETF globales.

Podemos destacar la siguiente afirmación por parte de la gestora: “creemos que los inversores están preparados para aumentar el uso de estrategias ETF como herramientas para potencialmente vencer al mercado en los próximos años”.

Cada estrategia debe estar contenida en el vehículo de inversión adecuado y los ETPs brindan flexibilidad en este sentido.

A este respecto, FlexFunds está en una posición única para proveer a las firmas de gestión de activos soluciones personalizadas, las cuales facilitan la creación y el lanzamiento de ETPs, la contabilidad de fondos y la administración corporativa.

Con más de 1.500 millones de dólares bajo administración y más de 250 emisiones en más de 30 países, FlexFunds ha ayudado a instituciones financieras, asesores de inversión hedge funds, gestores de fondos y de inversión inmobiliaria a mejorar la distribución de sus estrategias de inversión, facilitando el acceso a los inversores globales.

Si desea saber más sobre nuestros servicios, le invitamos a concretar una sesión personalizada con nuestros expertos financieros para iniciarse en el espacio de los ETPs.

Fuentes:

- ETFGI reports Active ETFs listed globally gathered net inflows of US$10.44 billion during April 2022. www.etfgi.com

- 360° Perspectives on Indexing & Theme Investments; based on ETP & Indexing Guide 2021/2022 (www.six-group.com)

- 2022 ETF Trends to Watch, October 20, 2021 ()

- 4 TRENDS DRIVING ETF GROWTH. June 2021. www.blackrock.com